「今月の家賃が払えない」「クレジットカードの引き落としに残高がない」など、すぐにでもお金を借りないといけないケースは誰にでもあることです。

お金がないときに、自宅や銀行に貯金があれば問題はないでしょう。しかし、もし手元に現金がないなら、どこかで借りるしかありません。

この記事は、できる限り即日でお金を借りる方法を徹底的に解説します。

学生や派遣社員、主婦やサラリーマンなどの「職種別」でも、 ベストな借入方法をアドバイスしますので、いざというときの参考にしてください。

・すぐにお金を借りる方法

・即日でお金を借りる方法と注意点とは?

・職業別お金借りる方法を(専業主婦からサラリーマンまで)

・カードローン審査通過のポイントとは?

・誰にもバレずにお金を借りる方法

・即日借入れ(または翌日融資)できる可能性の高い借入方法

お金借りるときに覚えておきたい8つの借入先と特徴

まずは、具体的な「お金を借りる方法」からご紹介します。

一般的なお金の借入先としては、「クレジットカード」「消費者金融」「銀行」「ノンバンク」などがあります。

ただ、すべての借入先が即日借りられるわけではありません。

借入れ方法によっては、融資まで1週間以上かかることもあります。

また、人によっては「利用条件に合わない」ことが原因で、融資の申し込みさえも受理されないケースもあるでしょう。

いまからご紹介する方法は、どれも「比較的お金を借りられる可能性の高い方法」ばかりです。

ただし、どの借り入れ方法でも「審査」や「査定」がともなうことは忘れないようにしましょう。

カードローン審査通過のポイントなどについては、このあと詳しく解説します。

1.クレジットカードのキャッシングは急いでいる人におすすめ

いま持っているクレジットカードにキャッシングの融資枠があるなら、クレジットカードでお金を借りるのがもっとも確実で早い借り入れ方法です。

クレジットカードにはショッピング枠とキャッシング枠があり、キャッシング枠を希望する場合は、カード申込時にキャッシング枠をつけてもらう必要があります。

そして、キャッシング枠をつけてもらうには、カード会社の審査に通過しなければいけません。

キャッシング枠付きでクレジットカードを持てた場合は、10万円~30万円程度の融資枠が利用できるのが一般的です。

ただし、クレジットカードの利用限度額には上限があり、「ショッピング枠」と「キャッシング枠」の合算が利用限度額の上限を超えると、あらたな借入れができません。

たとえば利用限度額が50万円の場合で、ショッピング枠で50万円分を使い切っている場合、いくらキャッシング枠が設定されていても新規融資は受けられないことになります。

| 即日融資可否 | 可能(キャッシング枠設定時のみ) | 事前申し込み | 必要 |

| 融資可能額 | 10万円~30万円 | 金利(実質年率) | 年15.0%~18.0% |

| 審査難易度 | 利用者の返済能力による | 注意点 | ショッピング枠で限度額を使い切っている場合、キャッシングは利用不可 |

2.即日お金を借りてすぐ返済できるなら大手消費者金融

できるだけ早く借りたいなら、消費者金融で借りる方法もあります。

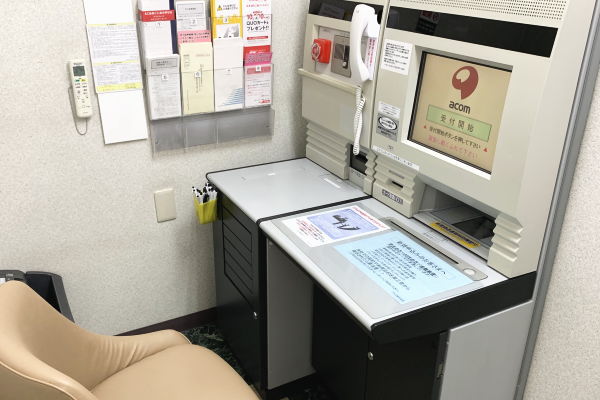

大手消費者金融カードローンなら、WEB申込みや自動契約機での申し込みで、手続き当日の融資も可能です。

ただし、消費者金融カードローンの金利は「実質年率18.0%の金利」が適用される場合が多く、早めに返済しないと利息負担が重くのしかかります。

消費者金融カードローンを利用する場合は、「必要な金額だけを借りる」「できるだけ早く返済する」点に留意して申し込むようにしましょう。

| 即日融資可否 | 可能(キャッシング枠設定時のみ) | 事前申し込み | 申込後審査あり |

| 融資可能額 | 5万円~50万円 | 金利(実質年率) | 年17.8%~18.0% |

| 審査難易度 | 利用者の返済能力による | 注意点 | 金利が高いため早めの返済が必要 |

3.中小消費者金融は独自の審査基準がある

プロミスやアコムなどの大手消費者金融ではなく、中小の消費者金融カードローンで借りる方法もあります。

中小の消費者金融カードローンでは、独自の審査基準を設けているところがあり、大手で審査に落ちても融資がおりる場合もあります。

中小消費者金融カードローンの独自審査基準の例

- 対面での申し込みが必須となっており人柄も審査してくれる

- 専業主婦でも借りられる方法を提案してくれる(大手消費者金融は専業主婦利用不可)

- 未成年でもアルバイト収入があれば申し込める(大手消費者金融は20歳未満の未成年は利用不可)

| 即日融資可否 | 可能(振込融資の場合は翌営業日の場合もあり) | 事前申し込み | 申込後審査通過が必要 |

| 融資可能額 | 5万円~50万円 | 金利(実質年率) | 年16.0%~20.0% |

| 審査難易度 | 利用者の返済能力による | 注意点 | 10万円以下の融資の場合は年率20%と高い金利が適用されることもある |

4.銀行カードローンは即日にお金を借りることができない点に注意!

銀行カードローンも、個人がお金を借りる方法としてはおすすめです。

ただし、銀行カードローンは即日融資ができない点に注意が必要です。

銀行が個人に融資する際、2018年1月以降は利用者が反社会的勢力の一員でないことを確認するため、「警察庁データベースへの照会」が義務づけられています。

この照会には最低でも1営業日以上かかるため、銀行カードローンでの即日融資はできません。

申し込み当日の融資を希望するなら、消費者金融か別の方法を検討するしかないでしょう。

| 即日融資可否 | 不可 | 事前申し込み | 申込後審査通過が必要 |

| 融資可能額 | 10万円~100万円 | 金利 | 年12.0%~18.0% |

| 審査難易度 | 利用者の返済能力による(消費者金融より審査厳しめ) | 注意点 | 保証会社の審査も実施される |

5.アプリでお金を借りる方法もおすすめ

のちほど詳しくご紹介しますが、「LINE」や「paypay」などのアプリでお金を借りる方法もあります。

厳密にいえば、アプリでお金を借りるのではなく、「LINEやpaypayが運営している貸金業や銀行アプリで融資を受ける」のが正解です。

申し込みに必要な書類などもアプリで提出できるため、申し込みの手間もスムーズです。

またプロミスのアプリローンなど、消費者金融アプリでお金を借りる方法もあります。

| 即日融資可否 | 可能 | 事前申し込み | 申込後審査通過が必要 |

| 融資可能額 | 5万円~10万円 | 金利(実質年率) | 年18.0% |

| 審査難易度 | 利用者の返済能力による | 注意点 | カードは発行されない |

6.生命保険に加入中なら契約者貸付を利用する

解約返戻金付きの保険に加入しているなら、生命保険の契約者貸付制度が利用できます。

保険の契約者貸付制度は、自分が積み立てた保険金の範囲内で融資が受けられる制度です。

ただし、申し込み時点の「解約返戻金」を超えて融資されることはありません。

自分が積み立てた金額の範囲内でしか借りられない点は、注意が必要です。

また、あらかじめ契約者貸付制度が利用できるようなカードが発行されている場合を除き、基本的には事前の申し込みが必要です。

保険の契約者貸付制度は、元々自分が積み立てたお金の範囲内で融資を受ける制度です。

カードローンなどとは違い厳しい審査は実施されませんので、お金を借りられる確率はもっとも高いといえるでしょう。

| 即日融資可否 | 事前申込がなければ即日融資不可 | 事前申し込み | 簡単な手続きが必要(信用情報は照会されない) |

| 融資可能額 | 解約返戻金の範囲内 | 金利(実質年率) | 年2.0%~4.0% |

| 審査難易度 | 書類に不備がなければほぼ利用可能 | 注意点 | 返済しなかった場合は解約返戻金と相殺される |

7.貴金属やバッグを持っているなら質屋で借りる

換金価値の高いブランド品などを持っているなら、質屋を利用するのもいいでしょう。

質屋なら、信用情報機関の調査もされずに査定金額で融資を受けられます。

万一返済できなかった場合でも督促はされず、預けた「質草」が流れていくだけですので、とくにリスクもありません。

参考までに、質屋の査定金額例も以下にご紹介しますので、融資額の参考にしてください

質屋の査定額参考例 ※買取キング公式サイトより

| シャネルバイカラー レザーパンプス | 12,000円 |

|---|---|

| PT850 プラチナネックレス | 8,955円 |

| プラチナ1000 デザインネックレス | 26,208円 |

| 18K 喜平ネックレス | 116,920円 |

| 即日融資可否 | 可能 | 事前申し込み | 不要 |

| 融資可能額 | 査定額による | 金利 | 月利5%前後 |

| 審査難易度 | 身分証の提示のみ(信用情報の調査なし) | 注意点 | 返済しなかった場合は預入た商品は返ってこない |

買取キング公式サイト

http://kaitoriking.com/pop/shichi04.html

8.国からお金借りる方法は即日融資不可だが無金利で借入可能

低金利で長期間お金を借りたいなら、国の融資がいいでしょう。

お金を借りる目的にもよりますが、以下のような借入れ方法があります。

| 生活費を借りる | 福祉協議会が取り扱う緊急小口資金 |

|---|---|

| 家賃や引っ越し費用を借りる | 福祉協議会が取り扱う福祉資金 |

| 失業中にお金を借りる | ハローワークで手続きする「求職者支援資金融資」 |

| 教育費を借りる | 日本学生支援機構の奨学金 |

ただ、国の融資を利用するには、複雑な書類が必要です。

申し込んでから融資されるまでに1~2週間程度かかることもありますので、急ぎの融資には不向きです。

| 即日融資可否 | 不可 | 事前申し込み | 申込み後審査通過が必要 |

| 融資可能額 | 10万円~800万円程度 | 金利 | 0.1%~3.0%前後 |

| 審査難易度 | 書類審査や所得審査が厳しめ(所得が多いと審査通過できない) | 注意点 | 融資内容によっては保証人が必要 |

即日でお金を借りる場合の方法と注意点を徹底解説

お金を必要とする事態になった場合、「できるだけ早く借りたい」と思うケースがほとんどでしょう。

一方、ローンの申し込み先や手続きするタイミングによっては、即日融資が受けられないことも考えられます。

ここからは、できるだけ「早く」「確実に」融資を受けるための申し込み方法や、注意点について詳しく解説します。

申込むタイミングは「平日早め」が鉄則

より早くお金を借りたいなら、カードローンなどの申し込みは平日早めの時間帯に済ませましょう。

大手消費者金融カードローンの場合は土日の申し込みも可能ですが、銀行カードローンや中小消費者金融のローンなどは、土日の審査を実施していないケースもあります。

即日借入れを希望する場合に、平日の早い時間に申し込むべき理由としては、以下の点があげられます。

平日早めに申込んだほうが良い理由

- 振込融資を利用する場合、土日や平日の15時以降に手続きすると翌営業日の入金になることがある

- 銀行カードローンでは、土日の審査を実施していないケースがある

- 審査で在籍確認がおこなわれる場合、土日だと勤務先が休みで確認に時間を要するケースがある

- 書類に不備があった際、土日だと書類取得に時間がかかるケースがある(市役所で発行してもらう書類などは土日の発行ができないなど)

カードローン申込後は連絡がつくようにしておく

カードローンに申し込んだときは、申し込み後に連絡がつくようにしておきましょう。

ローンに申し込んでから「本人に連絡がつかない」となると、一時的に審査がストップし、最悪のケースでは審査落ちにつながります。

ローン申し込み後に本人に連絡があるケースとしては、以下のパターンが考えられます。

ローン申込後に本人に連絡が入るケース

- 申し込み内容や本人確認

- 申し込み内容に不備があった場合の確認

- 審査結果の連絡

- 契約に関する連絡

「ローン申し込み後、いつ連絡がはいるのか?」など、電話のタイミングについては申し込む消費者金融や銀行などによってさまざまです。

申込直後や、申し込んだ日の翌日には電話がかかってくる可能性が高いため、申し込み後は電話対応ができるように準備しておきましょう。

お金を借りる時のローン申込は正確に!正直に!

できるだけ早めに借りたいなら、ローンの申し込みは慎重におこないましょう。

申込者本人の情報が間違っているなど、誤った情報で申し込んでしまうと審査が長引く原因にもなります。

ローンの申し込み時には、以下の点に注意して手続きしましょう。

【勤務先の情報は正確に入力する(特に電話番号)】

※ローン会社や銀行のほとんどは、審査の際に「勤務先への在籍確認」を実施します。在籍確認の際に電話番号が間違っていると「虚偽の申告」を疑われることがあり、審査落ちにつながるケースもあります。

【他社借入状況は正直に入力する(借入件数や借入額など)】

※消費者金融や銀行カードローンの場合、「他社貸金業者からの借入額」を申告する必要があります。ただ、審査の過程で信用情報機関の照会がおこなわれ、後々他社借入額は判明してしまうため、他社利用状況は正直に入力したほうが無難です。

ローンの利用条件と必要書類を事前にチェックしておく

ローンに申し込む際には、最低限「利用できる人の条件」と「必要書類」は確認しておきましょう。

たとえば、消費者金融カードローンの場合だと、公式サイトの商品概要欄に利用できる人の条件が書かれています。

いくら返済能力があっても、ローンの利用条件に合わない年齢の人が申し込んだり、必要書類を揃えられなかったりすると確実に審査に落ちてしまいます。

また、銀行やろうきんなど一部の金融機関では、以下のような厳しい利用条件が設定されていることもありますので、利用条件はかならず事前にチェックしましょう。

銀行やろうきんのローンなどで設定されている利用条件の例

- 申し込める年齢が25歳以上

- 年収が200万円以上必要

- 学生はアルバイト収入があっても利用不可

- 勤続年数が1年以上ないと申込できない

- 住居や勤務先が銀行の営業エリア内にないと申し込めない

他社借入を延滞しない

カードローンの審査に通過したいなら、他社借入れを延滞しないことも大切です。

民間の銀行融資や消費者金融を利用すると、かならず信用情報機関に登録されている情報が照会されます。

信用情報機関には、以下のような取引履歴が登録されています。

信用情報機関に登録されている情報

- 他社消費者金融や銀行ローンの契約状況

- クレジットカードの契約内容

- ローンやカードの利用状況、返済履歴

- 他社借入を延滞した履歴

- 自己破産や個人再生など債務整理の履歴

- なんらかの理由で保証会社が代位弁済した履歴

上記にもあるような「延滞」や「債務整理」などのネガティブな情報(異動・参考情報)が残っていると、ローン審査では不利になります。

とくに、他社ローンを利用していて1ヶ月以上滞納が続いていたり、1年に何度も延滞したりしている人は要注意です。

他社でお金を借り過ぎない(多重債務)

ローン審査で重要なのは、「利用者の返済能力」です。

返済能力をはかるバロメーターとしては、「年収」と「他社借入額」が重要なポイントとなります。

たとえば、年収300万円の人が他社で150万円の借入れがある場合で考えてみましょう。

このケースの場合、すでに年収の1/2の借入れがありますので、ローン審査では「返済不能になるリスクが高い」と審査に落ちてしまう可能性が高いでしょう。

のちほど触れますが、消費者金融のカードローンを利用する場合は、総量規制のルールにも注意が必要です。

総量規制は貸金業法で決められたルールで、「貸金業者からの借入れは年収の三分の一まで」と決められています。

消費者金融に申し込む時点で、他社消費者金融カードローンやクレジットカードのキャッシング借入れ額が年収の三分の一近くになっている場合は、新規融資は難しいかもしれません。

過去に延滞したローン会社は避ける

審査の際は、信用情報機関でのデータ照会のほか、銀行や消費者金融に残っている社内データも調査されます。

たとえば、アコムを過去に利用したことがある人が再度アコムに再申込をすると、アコム社内に登録されている社内データが照会されます。

ローン会社や銀行は、一定期間利用者のデータを保管していますので、過去に延滞したことがあるなど金融事故歴がある人は要注意です。

また、消費者金融やクレジットカード会社が銀行カードローンの保証会社になっているケースもあります。

たとえば、三菱UFJ銀行バンクイックの保証会社はアコムです。

バンクイックの利用がはじめてでも、アコムで過去に金融事故歴があると審査落ちするかもしれません。

ただし、金融機関やローン会社の社内データが永遠に審査に影響するかというと、そうではありません。

一定期間経過するとデータが消去されることもあります。

過去に事故歴があっても、「10年以上前に滞納した…」などかなり前の金融事故なら、一度申し込んでみてもいいでしょう。

1度に3社以上申し込まない

「お金を借りたい」一心で、複数の消費者金融や銀行カードローンに一度に申し込むのは避けたほうが無難です。

なぜなら、複数のローンに申し込んで審査に落ちてしまうと、申し込み履歴だけが信用情報機関に記録されるためです。

消費者金融や銀行は、ローンの申し込みがあると信用情報機関のデータを照会しますが、その照会履歴は6ヶ月間残ります。

一方、信用情報機関のデータにアクセス権がある金融機関は、過去の他社照会履歴も閲覧できるようになっています。

複数の照会履歴ばかりが残っており、その一方でローンの契約履歴がないと「審査に落ち続けている人」が一目瞭然でわかってしまうのです。

また、複数の申し込み照会履歴があると、「相当お金に困っている人」という印象を与えてしまい、審査では不利になるかもしれません。

一度に申し込むなら、せめて2~3社程度でとどめるほうが無難です。

または、続けてローンに申し込むなら、前回の申し込みから6ヶ月間はあけるようにしましょう。

職業別お金借りる方法を解説「主婦から年金受給者まで」

お金を借りる場合、利用者の職業によっては借りられるローンが限られてしまいます。

一例をあげると、本人に収入のない専業主婦は、一般的なカードローンが利用できないケースがほとんどです。

ここからは、職業別でお金を借りる方法を詳しく解説します。

自分がどの立場なのかをよく確認し、できるだけ審査通過の可能性が高い借入先を選ぶようにしましょう。

未成年がお金を借りるのは難しい

未成年の場合は、「そもそも融資してもらえるところが少ない」点に注意が必要です。

以下に、主要な融資先別で未成年が利用できるかどうかをまとめていますので参考にしてください。

主要融資先別/未成年の借入可否

| 借入先 | 未成年の融資可否 | 備考 |

|---|---|---|

| クレジットカードのキャッシング | 原則不可(利用する場合は親権者の同意が必要) | ショッピング利用は可 |

| 大手消費者金融カードローン | 不可 | 2022年4月以降の未成年年齢引き下げ後も利用できない可能性大 |

| 中小消費者金融 | ほぼ不可 | ※一部の学生ローンのみ可能 |

| 銀行カードローン | 不可 | 2022年4月以降の未成年年齢引き下げ後も利用できない(報道発表済) |

| 国の融資 | 一部可能 | 奨学金など |

| 質屋 | 一部可能 | 利用できない店舗あり |

なお、成年年齢は2022年4月より20歳から18歳に引き下げられます。

ただ下記の報道にもあるとおり、銀行カードローンについては従来通り「20歳以下は申し込めない」ルールは継続されますので、その点は覚えておきましょう。

成人の年齢が20歳以上から18歳以上となる改正民法の施行を今年4月に控えるなか、大手銀行は親の同意がなくてもカードローンを利用できる緩和策を見送る方針を決めた。成人とはいえ生活基盤が不十分で、返済能力を上回る貸し付けにつながる懸念を考慮したためだ。地方銀行も利用者保護の観点から大手行に追随する構えをみせている。

引用元:日経新聞公式サイト

小規模消費者金融の学生ローンなら未成年でもお金を借りられる

先ほどの表のとおり、一部の中小消費者金融が扱う学生ローンに申し込めば、未成年の学生でも借入れできるケースがあります。

ただし、未成年の学生が融資を受ける場合「利用者本人に収入があること」が前提となります。

親から仕送りを受けているだけの学生や、アルバイトをせずに収入のない学生は借入れができませんので注意しましょう。

参考までに、未成年でも借りられる学生ローンの一部をご紹介しますので、参考にしてください。

20歳未満の学生でも申し込める学生ローン

| 消費者金融 | 借入可能金額 | 融資利率 | 備考 |

|---|---|---|---|

| カレッヂ | 最高50万円(他社貸金業者からの借入も含め年収の3分の1まで) | 年17.00% | 20歳未満は収入証明書が必要 |

| フレンド田 | 最高50万円(他社貸金業者からの借入も含め年収の3分の1まで) | 年12.0%~17.0% | 未成年者は親権者同意が必要 |

学生が学費でお金を借りるならローンより奨学金

レジャー費用や旅行のためのお金などではなく、授業料の支払いなどのためにお金を借りるなら、奨学金の利用がおすすめです。

奨学金は入学費用や授業料の支払いのみに使えるイメージですが、在学中に必要となる交通費や参考書購入などにも充当できます。

利率も消費者金融と比較すると格段に低いため、長期で返済していくつもりなら奨学金の利用を検討しましょう。

専業主婦は配偶者貸付が利用できる消費者金融からお金を借りる

一部の銀行カードローンでは、専業主婦が利用できるものもあります。

しかし、原則利用者本人に収入のない専業主婦は、銀行カードローンや消費者金融カードローンでは借りられません。

ただ一部の消費者金融カードローンが取り扱っている「配偶者貸付制度」を利用すれば、専業主婦でも借入れができる場合があります。

配偶者貸付制度とは、専業主婦に収入がなくても、配偶者に収入があれば融資が受けられる制度です。

借入れする場合は配偶者の同意が必要ですので、内緒で借りることはできません。

<金融庁公式サイトより/貸金業法Q&A>

【質問】専業主婦/主夫が借入れをする場合には、どのような書類の提出が必要ですか?

【回答】配偶者の同意を得て、借入れをすることができる場合があります。その際は、配偶者の年収を証明する書類、借入れについての配偶者の同意書などが必要となります。

引用元:金融庁公式サイト

派遣社員は給料をもらっているかどうかがポイント

派遣社員がお金を借りる場合は、「職に就いていること」「収入があること」が重要なポイントとなります。

派遣社員によっては、人材派遣会社に登録だけして実際には働いていないケースもあるでしょう。

消費者金融カードローンのほとんどは、カードローン審査時に「職場への在籍確認」を実施します。

派遣社員が在籍確認される場合、以下3つのパターンが考えられます。

①実施に派遣されている派遣先に在籍確認の電話がはいるケース

②派遣元の人材派遣会社に電話がはいるケース

③派遣先と派遣元、両方の会社に電話がはいるケース

派遣登録だけしていて実際には就業しておらず収入がない人は、上記の在籍確認で審査落ちするかもしれません。

ただ、申し込むカードローンによって、どの在籍確認の方法がとられるかは不明です。

もし不安なら、申し込み時にローン会社のコールセンターなどに電話をすれば「どこに在籍確認をするか?」は教えてもらえます。

また、派遣社員がローンに申し込む際には、派遣元と派遣先の情報入力が必要になる場合があります。

カードローンの申込前には、事前に両方の会社情報などを準備しておくといいでしょう。

パートやアルバイトは6ヶ月以上勤務してから借りるのが理想

正社員ではなくパートやアルバイトで生計をたてている人は、勤続年数に注意してローンに申し込むようにしましょう。

パートやアルバイトをしていても、一定の収入さえあればお金は借りられます。

事実、大手消費者金融カードローンやクレジットカードのキャッシングでも、「パートアルバイトでも収入があれば申し込み可」としているところがほとんどです。

ただ、パートなどの非正規雇用者の場合は、やはり審査時に「雇用が安定していない人」と見られてしまいます。

パートやアルバイト先を点々としている人や、就業しはじめてから間もないケースでは審査に落ちてしまうこともあります。

カードローンを利用する場合は、1年以上勤務している状態で申し込むのが理想ですが、最低でも6ヶ月以上勤務してから手続きを開始するようにしましょう。

個人事業主なら消費者金融かビジネスローンでお金を借りる

個人事業主の場合は、カードローンの審査は少々厳しくなります。

個人事業主はサラリーマンとは違い、「収入が安定していない」と判断されてしまうからです。

消費者金融カードローンの場合でも、個人事業主がお金を借りる場合は、確定申告書の控えなど収入証明書の提出が求められるケースがあります。

それだけ、「個人事業主は信用されていない」と言えるのかもしれません。

個人事業主をしている人が、より確実にお金を借りたいなら、消費者金融カードローンよりも「ビジネスローン」に申し込んだほうがいいでしょう。

一般的な消費者金融と比較し、ビジネスローンを取り扱っている事業者のほうが、個人事業主の融資実績は多く、融資に関しても豊富なアドバイスも受けられます。

ただし、ビジネスローンを運営しているのも貸金業者です。

ほとんどが金利14%~18%と高い金利が設定されていますので、借り過ぎには注意したいところです。

日本貸金業協会公式サイトより「人々の暮らしや事業活動を支える多様な貸金業者」

| 事業者向貸金業者 | 一般事業者(法人・個人事業主)の事業資金の調達先として、銀行などの預金取扱金融機関では対応できない資金供給の担い手として、多様な資金需要にあわせた貸付けを行い、中小零細企業の活力ある成長発展を支えています。 |

| クレジットカード会社・信販会社 | 主にクレジットカード会員に対して、キャッシング機能や目的ローンを提供することで、消費者の急を要する多様な少額の資金需要に応えています。また、事業者に対しても、ビジネスローンなどの貸付けを行い、事業者の急を要する資金繰りを支え、安定的な事業運営に貢献しています。 |

サラリーマン(会社員)は銀行カードローンがおすすめ

毎月安定した収入があるサラリーマンは、どの借入れ先でも審査通過できる可能性は高いでしょう。

サラリーマンは毎月の給料が安定しているため、貸金業者からすると「返済能力が高い」と判断してもらえます。

ただし、他社借入が多すぎる場合や勤続年数が短すぎる場合など、一部の条件に該当してしまうとサラリーマンでも審査落ちすることはあります。

無収入(無職)で生活できないなら国の緊急小口資金融資でお金を借りる

失業していたり病気で働けないなど、無収入の人は「民間の借入先はほぼ利用できない」と思ったほうがいいでしょう。

もし、収入が途絶え生活に困窮しているなら、国の福祉融資を検討してみてください。

たとえば、地域の福祉協議会が扱っている「緊急小口資金」なら、無収入でも10万円まで無利子で借りられるかもしれません。

ただし、緊急小口資金のような福祉資金を利用する場合は、「生活再建の目途がたっていること」「高齢者や障がい者であること」など、一定の利用条件があります。

詳しくは市役所か地域の福祉協議会で確認してみることをおすすめします。

社会福祉法人全国社会福祉協議会公式サイトより「生活福祉資金の貸付け対象」

| 低所得世帯 | 資金の貸付けにあわせて必要な支援を受けることにより独立自活できると認められる世帯であって、必要な資金を他から借り受けることが困難な世帯(市町村民税非課税程度) |

| 障害者世帯 | 身体障害者手帳、療育手帳、精神障害者保健福祉手帳の交付を受けた者(現に障害者総合支援法によるサービスを利用している等これと同程度と認められる者を含みます。)の属する世帯 |

| 高齢者世帯 | 65歳以上の高齢者の属する世帯(日常生活上療養または介護を要する高齢者等) |

年金受給者(高齢者)は国の融資を利用してお金を借りる

年金のみで生計をたてている人は、民間の金融機関からの借入れは難しいでしょう。

消費者金融カードローンなども年齢条件が設けられており、一般的に65歳~70歳までの人しか利用できないようになっています。

しかも、収入源が年金のみ場合は申し込んでも審査落ちすることがあります。

年金受給者がお金を借りるなら、以下の方法を検討してみましょう。

年金受給者がお金を借りる方法

- 年金担保貸付制度を利用する(独立行政法人福祉医療機構が運営※令和4年3月末で制度終了)

- 年金だけでも利用できる消費者金融カードローンで借りる

- クレジットカードのキャッシングを利用する

- 不動産を担保にした銀行融資を受ける(リバースモーゲージ※など)

※リバースモーゲージとは…自宅を担保に融資を受け、生存している間は利息だけ返済する融資制度。利用者本人が亡くなったときに、担保に入れていた自宅を売却して返済に充てる仕組み。

◆参考:三井住友銀行のリバースモーゲージ

https://www.smbc.co.jp/kojin/reverse-mortgage/

誰にもバレずに即日お金借りる方法と注意点

「お金を借りたい」ケースでは、ほとんどの人が「家族や職場には内緒にしたい」と思うのではないでしょうか。

ここからは「内緒でお金を借りるためのテクニック」についても、詳しくご紹介していきます。

とくに消費者金融カードローンを利用する場合は、家族にバレずに利用したい人がほとんどでしょう。

また、勤務先の同僚に借金がバレてしまうと職場にも居づらくなります。

誰にもバレずにお金を借りたいなら、「借入先」と「申し込み方法」に注意が必要です。

ほとんどの消費者金融カードローンでは利用者のプライバシーに配慮してくれますので、手続きの仕方を間違えなければ内緒でお金は借りられます。

家族にバレずに即日お金借りるなら消費者金融のWEB申込がおすすめ

内緒でお金を借りたいなら、断然消費者金融カードローンがおすすめです。

また、いくつかある消費者金融カードローンの申し込み方法のなかでも、「WEB申込み」がバレる確率がもっとも低い手続き方法です。

カードローンの利用がまわりにバレる原因としては、以下のケースが考えられます。

- 消費者金融からの郵便物が自宅に届く

- キャッシング用のカードを家族に見つかる

- 職場への在籍確認の電話で借金を怪しまれる

- 振込融資で借りたときの入金履歴でバレる

消費者金融のWEB申込みを利用すれば、カードレスで契約することも可能ですし、自宅への郵送物を回避して「WEBでの明細確認」に切り替えてもらえます。

また、職場への電話確認についても、収入証明書や健康保険証の提出で電話連絡を回避してくれるとこともあります。(SMBCモビットのWEB完結など一部のカードローンのみ)

一方、銀行カードローンに申し込んでしまうと、ほとんど自宅に郵送物が届きますので、注意が必要です。

自動契約機はバレる可能性が低く融資も早い

誰にも内緒で、かつスピーディーにお金を借りたいなら、大手消費者金融カードローンが設置している自動契約機がおすすめです。

お金を借りる場合に自動契約機をおすすめする理由としては、以下の6点があげられます。

- その場でカードが発行されるため自宅へのカード郵送がない

- 必要書類をその場で提出できるため、郵送や写真撮影の手間が省ける

- 申し込み後約60分程度で契約が完了するため、即日融資がうけやすい

- わからないことはインターフォンで確認できる

- 夜20時~21時まで営業している自動契約機が多く、仕事帰りでも借りやすい

- 土日も営業しているため冠婚葬祭など急ぎのお金が必要なときでも利用しやすい

ただ、自動契約機はロードサイドや繁華街に設置されていることが多く、出入りしているところを他人に見られるリスクもあります。

利用するなら、普段の生活圏や職場の近くは避けたほうがいいでしょう。

銀行カードローンは最短翌日融資に注意!

銀行カードローンもWEB明細などには対応していますが、カードローン契約時は郵送物が自宅に届くケースがほとんどです。

また2018年1月からは、銀行の個人融資審査時に、反社会勢力の一員でないかの確認が義務付けられています。

この確認には警察庁のデータベースが利用され、照会結果がでるまで1営業日以上かかります。

そのため、銀行カードローンで即日借入れの利用はできません。

以上のことを考えると、誰にも内緒でかつ急ぎの融資を希望する場合は、消費者金融カードローンの検討をおすすめします。

クレジットカードのキャッシングはWEB明細にしておくとバレない

クレジットカードのキャッシングも、内緒で借りる方法のひとつです。

ただし、クレジットカードのキャッシングを利用して内緒でお金を借りる場合は、以下の点に注意しましょう。

- 利用明細が自宅に届かないようWEB明細に切り替えておく

- 督促状が届かないように毎月の返済は遅れずに支払う

- まとまった金額を借りて一括返済にすると引き落とし額が高額になるため、借入額を最小限におさえる。または分割返済を利用する。(銀行の引き落とし履歴で高額な金額が残ると、家族にバレる)

クレジットカードの現金化は規約違反に注意

クレジットカードを持っている場合、「クレジットカードの現金化ができないか?」と考える人も多いでしょう。

「クレジットカードの現金化」とは、カードで商品を購入したあと、すぐに商品を買取ショップなどで販売し現金化することを指します。

一見すると、クレジットカードの現金化は違法ではないように見えます。

しかしながら、ほとんどのクレジットカード会社では、規約で「カードの現金化は規約違反」としています。

カード会社によっては24時間クレジットカードの利用状況を監視しており、不正な利用が発見されると一時的にクレジットカードの利用を停止するところもあります。

場合によっては、規約違反でクレジットカードが使えなくなるケースもありますので、できればカードの現金化は利用しないほうが無難です。

クレジットカードには、商品やサービスを購入し、後払いにする「ショッピング」の機能と、お金を借り入れる「キャッシング」の機能があり、それぞれに利用できる金額が設定されています。「クレジットカードショッピング枠の現金化」とは、本来、商品やサービスを後払いするために設定されている「ショッピング」の利用可能枠を換金する目的で利用することです。

引用元:一般社団法人日本クレジット協会公式サイト

クレジットカード会社はこれらの行為を認めていません。絶対行わないでください。最近、インターネットや新聞・雑誌等で「クレジットカードのショッピング枠を現金化します」などという広告が掲載されていることがあります。これらは、一部の業者が当座の資金に困ったカード利用者に、ショッピング枠を現金化するように勧誘するものです。「換金目的でカードを利用することは、「クレジットカード会員規約」に違反する行為で、カードの利用ができなくなったり、結局は自分の債務を増やすことになります。また、犯罪や思わぬトラブルに巻き込まれるケースもあります。

https://www.j-credit.or.jp/customer/attention/attention_05.html

質屋なら郵送物や督促もなし

さきほどもご紹介しましたが、内緒でお金を借りたいなら質屋の利用がベストな選択かもしれません。

質屋なら郵送物もありませんし、万一返済できなくても督促されることもありません。

ただし、自宅にあった高価な品物がないことに家族が気づいてしまうと、質屋の利用がバレる可能性があります。

勤務先の前借り制度で即日お金を借りる

カードローンおすすめやクレジットカードのキャッシングが利用できないなら、勤務先で前借りができないか確認してみましょう。

小さな会社なら、直接経営者に相談することで、前借りができるかもしれません。

最近では、以下のような前借りシステムを導入している企業も増えています。

前借りできる仕組みがあれば、WEBで簡単に申し込んで誰にも気兼ねすることなくお金が借りられます。

ただし、前借りできるのは「自分が働いた日給分、かつ未払いの給与」のみです。

実際に働いてもいない日数分の給与は前借りできません。

前借りできるのも「未払い給与の90%程度」と、全額借りられるわけではありませんので、その点は覚えておきましょう。

・きらぼし銀行の前給

https://www.kiraboshibank.co.jp/hojin/fukurikousei/maekyuu/

・キュリカ

https://www.cyurica.jp/

・給与前払いサービス「即給ByGMO」

https://www.gmo-pg.com/service/sokkyu/

即日でお金借りたいなら審査通過のポイントを理解しよう

お金を借りる場合は、個人的な融資を除き、かならず審査が実施されます。

できるだけ早くお金を借りたいなら、審査通過のポイントはしっかり理解しておきましょう。

「どんなケースで審査落ちするのか?」「どのような書類不備に注意すべきなのか」など、審査通過の条件を理解して申し込むことは非常に大切です。

銀行や消費者金融の審査通過条件は各社で異なり、審査通過の条件も一般には公開されていません。

しかし、どのローン会社や銀行でも、ある程度の審査通過条件は共通しています。

お金を借りるときの審査で重要なのは返済能力

消費者金融や銀行でお金を借りる場合、審査でもっと重視されるのが「返済能力」です。

返済能力があるかどうかは、以下のような点を見て判断されます。

- 毎月安定した収入があるか?(年収の多さではなく安定度が重要)

- 安定した勤務先で働いているか?(例:日払いや水商売のアルバイトなどは安定しないと判断される)

- 他社の借入れは多くないか?他社返済は滞りなくおこなえているか?

- 過去に債務整理をしたなど金融事故歴がないか?

審査なしでは借りられない!信用情報機関のデータも大切

上記で触れた返済能力は、信用情報機関のデータをもとに調べられます。

現在、日本国内で公式に認められている信用情報機関は以下の3つです。

それぞれ加盟している金融機関や貸金業者は違いますが、3つの機関同士で情報を連携(CRIN)しています。

どこかの信用情報機関でネガティブな情報が記録されてしまうと、その情報は相互に連携されてしまうため注意が必要です。

日本で認められている3つの信用情報機関

| 信用情報機関名(正式名称) | 加盟企業 |

|---|---|

| CIC(株式会社シー・アイ・シー) | 消費者金融、信販会社、クレジットカード会社など |

| JICC(株式会社日本信用情報機構) | 消費者金融、信販会社、クレジットカード会社など |

| KSC(全国銀行個人信用情報センター) | 銀行、信用金庫、信用組合など |

ちなみに、一部の情報を除きカードローンの延滞や債務整理などの金融事故歴は、5年間信用情報機関に残ります。

過去に延滞をした覚えがある人は、金融事故が発生してから5年間は審査落ちの可能性が高くなります。

ただ、延滞履歴があるからといって100%審査落ちするとは限りません。

利用する貸金業者や銀行によっては、信用情報機関にネガティブな情報があっても審査通過できる場合もあります。

信用情報機関は、加盟する会員会社から登録される信用情報を、管理・提供することで、消費者と会員会社の健全な信用取引を支えています。消費者がクレジットやローンなどを利用する際、会員会社は消費者の信用力を判断する材料の一つとして信用情報機関に登録されている消費者の信用情報を確認しています。この確認を行うことで、会員会社は消費者の返済能力に応じた適切な信用供与が可能となり、過剰貸付などを未然に防ぐことができます。

引用元:JICC公式サイト

運転免許証や収入証明書などの必要書類を不備なく用意する

ローンの審査に通りたいなら、必要書類の不備にも注意が必要です。

カードローンやクレジットカードのキャッシングを申し込む場合、以下の書類の提出が求められます。

ローンやキャッシングの必要書類

| 本人確認書類 | 運転免許証やパスポート |

| 収入証明書類 | 源泉徴収票や確定申告書の控え |

なお、消費者金融のカードローンに申し込む場合、以下のパターンに該当すると収入証明書を提出しなければいけません。

【収入証明書の提出が必要となるケース】

・申し込む消費者金融で50万円を超える融資契約をする場合

・新規融資契約の限度額と他社貸金業者からの借入額合計が100万円を超える場合

上記の提出ルールは、貸金業法にもとづくものです。

一方、貸金業法の適用を受けない銀行カードローンの場合、収入証明書が必要になるか否かは各銀行の判断に委ねられます。

ただ、ほとんどの銀行は年収の1/2または1/3以上の借入れとなるケースにおいては、収入証明書の提出を求めてきます。

したがって、急に収入証明書の提出が必要になっても慌てないように、カードローンに申し込むときは事前に必要書類を用意しておきましょう。

参考までに、書類提出でよく発生する書類不備についても表にまとめていますので、参考にしていただければと思います。

審査に必要な書類と気をつけるべき不備内容

| 必要書類 | 気を付けるべき書類不備の例 |

|---|---|

| 運転免許証 | ・申し込み情報に記載している住所と、運転免許証の住所が違う ・書類撮影の際の手ブレで文字が不鮮明 ・必要な部分が撮影されていない |

| 源泉徴収票 | ・書類が古い(最新年度の書類が必要。一昨年の源泉徴収票などは利用不可) ・勤務先名や本人氏名が記載されていない、または文字が不鮮明でよく見えない |

| 給与明細 | ・2~3ヶ月分が必要なのに1ヶ月分しかない ・会社印が押印されていない |

| 確定申告書の控え | ・書類が古い(最新年度の書類が必要) |

職場(会社)への在籍確認がとれないと審査落ち

カードローン審査時は職場に在籍確認の電話がかかってきます。(審査の状況次第で、電話がかかってこないケースもあります)

ただ、最近では従業員の安全を守る観点から、「従業員の勤務実態を公表しない」会社も増えています。

何も準備せずに在籍確認の電話を受けると、勤務先によっては「従業員の在籍についてはお答えできません」となり、審査落ちにつながるケースがあるかもしれません。

勤務先に何らかの特殊事情がある場合は、事前にローン会社や銀行に相談するようにしましょう。

ケースバイケースにはなりますが、状況によっては電話での在籍確認から書類での確認に切り替えてもらえる場合もあります。

消費者金融を利用するなら総量規制に注意する

もし他社で借入れが多い場合は、自分の税込み年収と借入れ額を計算し、年収の三分の一以内におさまることを確認してから申し込むようにしましょう。

ただし、年収の三分の一にカウントされるのは貸金業者からの借入のみで、銀行カードローンや住宅ローンなどは除外してもかまいません。

参考までに、総量規制にカウントされる借入れと、カウントされない借入れを表にしていますのでこちらもご覧ください。

総量規制にカウントされる借入・されない借入

| 借入内容 | 総量規制の他社借入額として計算されるか |

|---|---|

| 消費者金融 | される |

| 消費者金融のおまとめローン | 総量規制の例外扱いとなるが、他社借入れ額(年収の三分の一の借入れ)としては計算される |

| クレジットカードのキャッシング | される |

| 銀行カードローン | されない |

| 住宅ローン | されない |

| マイカーローン | されない |

| 銀行のフリーローン | されない |

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

引用元:日本貸金業協会サイト

銀行カードローンは保証会社の審査通過が必要

銀行カードローンでお金を借りる場合は、保証会社の存在にも注意しなければいけません。

銀行カードローンの契約条件としては、「本人に返済能力があること」+「保証会社の保証が受けられること」の2点が重要になってきます。

保証会社の役目については、以下のアイフル公式サイトも参考にしてください。

保証会社は、銀行カードローンの契約者が万一返済できなくなった場合、代わりに銀行に返済する責務を担っています。

そのため、銀行カードローンに申し込むと、保証会社が厳しい審査をおこないます。

保証会社の審査があるからといって、特別な対処法があるわけではありませんが、消費者金融などと比較しても厳しい審査がおこなわれるのが一般的です。

消費者金融の一部も業務としておこなっている「保証会社」は、カードローンを提供する金融機関とともに利用者の信用保証と審査を実施します。 また、利用者の支払いが滞った場合には、利用者に代わってカードローン会社へ返済(代位弁済)をします。

引用元:アイフル公式サイトより

保証会社が利用者の保証人の代わりになるため、金融機関はカードローン商品を安心して利用者に提供することができます。 保証会社は、金融機関が提供するカードローンの申込時や利用時において、重要な役割を持っている会社のひとつです。

https://www.aiful.co.jp/cardloan/article027/

お金借りる審査なしやブラックでも融資可能な業者は要注意

いくらお金が必要だからといって、以下のような甘い言葉をつかって広告を出している貸金業者は利用してはいけません。

【利用してはいけない貸金業者の広告例】

・運転免許証だけ!審査なしで5万円まで貸します

・他社断られた方OK!3万円まで融資します

・ブラックOK!一度ご相談ください

「他社で融資を断られた人に融資をする業者」は、違法な取り立てをすることで「貸したお金を回収する自信がある業者」ともいえます。

上記のような貸金業者は、一度返済できなくなると自宅や職場に高圧的な取り立てをおこない、法外な取り立てをしてきます。

いくらお金に困っていても、利用者に寄り添うような広告に誘われて、悪質な業者を利用することのないよう十分に注意しましょう。

金融庁の公式サイトにも、悪質な業者の例が掲載されていますので参考にしてください。

【違法な業者の手口及びその被害】

引用元:金融庁公式サイトより/違法な金融業者にご注意

・「低金利で融資」「他店で断られた方でもOK」「らくらく・簡単」「即日融資」など利用者の心理をついて誘い込んできます。特に、自己破産者や返済に困っている多重債務者をターゲットに勧誘してきます。

・貸付金額は、3万円から5万円など小口なのが主流です。小口なのですぐに返済できるだろうという利用者の心理をついてきます。しかし、違法な高金利のため、返済請求額は雪だるま式にあっという間に膨れ上がります。

https://www.fsa.go.jp/ordinary/chuui/index.html

すぐにお金借りるときのおすすめローン10選!

最後に、即日でお金を借りたいときのおすすめカードローンをいくつかご紹介します。

以下でご紹介するのは、どれも即日融資の可能性が高いカードローンばかりです。(※銀行カードローンは即日融資不可。最短でも申し込み翌日以降の融資)

ただ、即日借りられるからといって審査が甘いわけではありません。

上記でも触れたとおり、審査時には信用情報機関で厳しいチェックがおこなわれますし、本人確認書類や収入証明書などの必要書類も求められます。

利用条件や必要書類の内容を確認するなど、しっかり準備して申し込むことが大切です。

プロミスならアプリローンで即日融資可能

プロミスのアプリローンなら、わざわざ店舗に行かなくてもアプリひとつで申し込みから融資までを完結できます。

プロミスカードローンの特徴

| 即日融資 | 可能 |

| カードレス発行・郵送回避 | 可能 |

| アプリのみでの借入 (コンビニATMでのスマホ取引) | セブンイレブン、ローソンATMで可能 |

| 一般的な初回融資可能額 | 5万円~50万円 (申込者の返済能力や他社借入額による) |

| 貸出金利(実質年率) | 年4.5%~17.8% |

| 利用できる人の条件 | ・20歳以上で安定した収入がある人 ・パートやアルバイト可 ・専業主婦利用不可 ・未成年申し込み不可 |

プロミスのアプリローンの特徴は、以下のとおりです

- アプリで申し込めるので店舗に行く必要がない

- 必要書類もアプリから提出できるため、郵送の手間や時間を省ける

- カード発行がなくてもアプリだけでキャッシングが可能

- セブンイレブンかローソンATMから借りられるため、土日や夜間も借入れ可能

プロミス審査の場合、申し込みから融資までは最短60分間です。

プロミスの公式サイトには「審査回答まで最短30分」と明記されていますが、これは申し込みが終わってから審査回答があるまでの時間です。

手続きそのものには20分程度かかりますので、トータルで60分程度は想定しておきましょう。

プロミス公式サイト

https://cyber.promise.co.jp/

アイフルは急ぎの審査希望にも対応

アイフルは急ぎの審査希望にも対応してくれるので、即日融資を希望する人には特にオススメです。

アイフルカードローンの特徴

| 即日融資 | 可能 |

| カードレス発行・郵送回避 | 可能 |

| アプリのみでの借入 (コンビニATMでのスマホ取引) | セブンイレブン、ローソンATMで可能 |

| 一般的な初回融資可能額 | 5万円~50万円 (申込者の返済能力や他社借入額による) |

| 貸出金利(実質年率) | 年3.0%~18.0% |

| 利用できる人の条件 | ・20歳以上で安定した収入がある人 ・パートやアルバイト可 ・専業主婦利用不可 ・未成年申し込み不可 |

アイフルの審査を急いで欲しいときの流れは、以下のとおりです。

審査の混み具合にもよりますが、急ぎの審査希望の人を優先してくれますので、できるだけ早く借りたいなら遠慮せずにコールセンターへ相談することをおすすめします。

- WEB申し込み

- コールセンターへ連絡 0120-337-137 受付時間:9:00~21:00

- 優先して審査実施(混み具合にもよる)

- 審査通過後、振込融資かアプリでのキャッシングが可能(※無人契約機でカードを受取りATMから借入も可能)

<アイフル公式サイトよくある質問より>

引用元:アイフル公式サイト

【質問】急ぎでキャッシングローンの申込みをしたいのですが、優先して審査をしてもらえますか?

【回答】お急ぎのお客様はお手数ですが、お申込み後にフリーダイヤル(0120-337-137/9:00~21:00)までお問い合わせください。

https://www.aiful.co.jp/faq/borrow/detail09/

アイフル公式サイト

https://www.aiful.co.jp/

SMBCモビットのWEB完結はわずらわしい電話なし

電話連絡や書類の郵送を避けたいなら、SMBCモビットのWEB完結申込がいいでしょう。

SMBCモビットのWEB完結申込で手続きすれば、原則「本人と職場への電話連絡」と「自宅への郵送物」は回避できます。

ただし、WEB完結申込を利用するには以下の条件をクリアしている必要があります。

SMBCモビットのWEB完結申し込みの条件

| 本人確認書類の提出 | 運転免許証かパスポートが必要 |

| 必要となる銀行口座 | 三井住友銀行、三菱UFJ銀行、ゆうちょ銀行、みずほ銀行のどれかに口座があること |

| 健康保険証を持っていること | 全国健康保険協会発行の保険証が必要(国民健康保険証は不可。組合保険証は利用可能) |

| 収入証明書の提出可能なこと | 源泉徴収票、税額通知書、所得証明書、確定申告書の控え、給与明細書(2ヶ月分)のいずれか |

| 勤務先を証明する書類を提出できること | 健康保険証(会社発行のもの)+給与明細書(直近1ヶ月分) |

SMBCモビットカードローンの特徴

| 即日融資 | 可能 |

| カードレス発行・郵送回避 | 可能 |

| アプリのみでの借入 (コンビニATMでのスマホ取引) | セブンイレブンで可能 |

| 一般的な初回融資可能額 | 5万円~50万円 (申込者の返済能力や他社借入額による) |

| 貸出金利(実質年率) | 年3.0%~18.0% |

| 利用できる人の条件 | ・20歳以上で安定した収入がある人 ・パートやアルバイト可 ・専業主婦利用不可 ・未成年申し込み不可 |

SMBCモビット公式サイト

https://www.mobit.ne.jp/index.html

レイクならWEBで5万円180日無利息融資

少額を必要なだけ借りたい人、できるだけ利息負担を軽くしたい人はレイクも検討してみましょう。

レイクなら、5万円までの借入れに対し180日間は利息がかかりません。

レイクの無利息キャッシングが利用できるのは、レイクの利用がはじめての人のみです。

また、自動契約機での契約やWEB申し込みで、即日融資も可能です。

少額だけ借りたい人や即日融資を希望する人には、非常にメリットの大きいカードローンのひとつといえます。

レイクの特徴

| 即日融資 | 可能 |

| カードレス発行・郵送回避 | 可能 |

| アプリのみでの借入 (コンビニATMでのスマホ取引) | セブンイレブンで可能 |

| 一般的な初回融資可能額 | 5万円~50万円 (申込者の返済能力や他社借入額による) |

| 貸出金利(実質年率) | 年4.5%~18.0% |

| 利用できる人の条件 | ・20歳以上で安定した収入がある人 ・パートやアルバイト可 ・専業主婦利用不可 ・未成年申し込み不可 |

- 初めてなら初回契約翌日から無利息

- 無利息期間経過後は通常金利が適用

- 30日間無利息、60日間無利息、180日間無利息の併用不可

- ご契約額が200万円超の方は30日間無利息のみになります

- 180日間無利息は契約額1万円~200万円まで

レイクの貸付条件表

| 商号 | 新生フィナンシャル株式会社 |

| 融資条件 | 1万円~500万円 |

| 貸付利率 | 年4.5%~18.0% |

| ご利用対象者 | ・年齢が満20歳以上70歳以下の国内に居住する方 ・ご自分のメールアドレスをお持ちの方 ・日本の永住権を取得されている方 |

| 遅延損害金(年率) | 年20.0% |

| ご返済方式 | 残高スライドリボルビング/元利定額リボルビング |

| ご返済期間・回数 | 最長5年、最大60回 |

| 必要書類 | 運転免許証、収入証明書* *契約額に応じて、新生銀行フィナンシャルが必要とする場合 |

| 担保・保証人 | 不要 |

| 貸金業登録番号 | 関東財務局長(10) 第01024号 日本貸金業協会会員第000003号 |

アコムは楽天銀行ユーザーにおすすめ

楽天銀行ユーザーなら、アコムの利用がおすすめです。

アコムも即日融資が可能なカードローンのひとつですが、振り込みキャッシングの振込先口座によっては翌日以降の入金になるケースがあります。

楽天銀行に振り込んでもらう場合なら、ほぼ24時間365日対応可能ですので、急ぎの借入れ時にも対応できます。

アコムカードローンの特徴

| 即日融資 | 最短20分 ※お申込時間や審査によりご希望に添えない場合がございます。 |

| カードレス発行・郵送回避 | 可能 |

| アプリのみでの借入 (コンビニATMでのスマホ取引) | セブンイレブンATMで可能 |

| 一般的な初回融資可能額 | 5万円~50万円 (申込者の返済能力や他社借入額による) |

| 貸出金利(実質年率) | 年3.0%~18.0% |

| 利用できる人の条件 | ・20歳以上で安定した収入がある人 ・パートやアルバイト可 ・専業主婦利用不可 ・未成年申し込み不可 |

LINEポケットマネーならLINEで借りて100円から返済可能

アプリでお金を借りたいなら、LINEポケットマネーもいいでしょう。

LINEポケットマネーは、消費者金融と同じ無担保ローンの一種です。

ただ、一般的な消費者金融とは異なり、カードは発行されず借りたお金はLINEpayに入金される仕組みになっています。

銀行振込でも借りられますが、最低50,000円以上の借入れが必要になるため、小口の融資には不向きです。

返済もLINEpay残高からおこなえるため、手間もかからず非常に便利です。

LINEポケットマネーの特徴

| 即日融資 | 可能(LINEpayへのチャージ) |

| カードレス発行・郵送回避 | 可能 |

| アプリのみでの借入 (コンビニATMでのスマホ取引) | 不可(LINEアプリ上での借入は可能) |

| 一般的な初回融資可能額 | 5万円~50万円 (申込者の返済能力や他社借入額による) |

| 貸出金利(実質年率) | 年3.0%~18.0% |

| 利用できる人の条件 | ・LINEポケットマネー加入時の年齢が満20歳から満65歳までの人 ・安定かつ継続した収入の見込める人 ・LINE PayのアカウントタイプがLINE Moneyであること ・日本国内に住んでいること ・学生や主婦でも、アルバイトなど安定した収入がある場合は申込可 |

LINEポケットマネー公式サイト

https://linecreditcorp.com/lp/ad/entry02.html

楽天銀行のカードローンはキャンペーン中なら金利優遇あり

楽天経済圏のサービスを利用しているなら、楽天銀行カードローンでお金を借りる方法もおすすめです。

楽天銀行カードローンには、以下のメリットがあります。

特に楽天会員の会員ランクによって審査が優遇される可能性がある点は、他社にはない特徴といえます。

※必ずしも全ての人が審査優遇されるとは限りません

楽天銀行スーパーローンの特徴

| 即日融資 | 不可 |

| カードレス発行・郵送回避 | 不可 |

| アプリのみでの借入 (コンビニATMでのスマホ取引) | 不可 |

| 一般的な初回融資可能額 | 5万円~50万円 (申込者の返済能力や他社借入額による) |

| 貸出金利(実質年率) | 年1.9%~14.5% |

| 利用できる人の条件 | ・満年齢20歳以上62歳以下の人 ・日本国内に居住している人 ・勤めていて毎月安定した定期収入があること ・楽天カード(株)またはSMBCファイナンスサービス(株)の保証が受けられる人 |

楽天銀行カードローン公式サイト

https://www.rakuten-bank.co.jp/loan/cardloan/

三井住友銀行カードローンはローン契約機でカード発行可能

一般的な銀行カードローンの場合は、WEBで申し込んでもカードが郵送されてくるケースがほとんどです。

その点、三井住友銀行カードローンならローン契約機でカードを発行してもらえます。

できるかぎりカードローン関連の郵送物を避けたい人には、おすすめのカードローンといえます。

- 三井住友銀行店舗内にあるローン契約機から申し込む

- 本人確認書類などの必要書類をスキャナで読み取り提出

- 契約の案内を受け、ローンカードを受け取る

- 最終審査結果の連絡と利用開始

三井住友銀行カードローンの特徴

| 即日融資 | 不可 |

| カードレス発行・郵送回避 | カード発行はあるがローン契約機でカードを受け取れば郵送はない |

| アプリのみでの借入 (コンビニATMでのスマホ取引) | 不可 |

| 一般的な初回融資可能額 | 10万円~100万円 (申込者の返済能力や他社借入額による) |

| 貸出金利(実質年率) | 年1.5%~14.5% |

| 利用できる人の条件 | ・満年齢20歳以上69歳以下であること ・原則安定した収入があること ・三井住友銀行指定の保証会社(SMBCコンシューマーファイナンス(株))の保証が受けられること |

<三井住友銀行カードローンよくある質問より>

引用元:三井住友銀行カードローン公式サイト

【質問】契約時に自宅や勤務先に何か書類が送られてきますか?

【回答】ローン契約機でご契約のお手続をいただければ、郵送物なしでご契約いただけます。

https://qa.smbc.co.jp/faq/show/3220?category_id=191&site_domain=default

三井住友銀行カードローン公式サイト

https://www.smbc.co.jp/kojin/cardloan/

PayPay銀行ローンのアプリで借りる

paypay銀行のカードローンは、アプリだけで申し込め、さらに初回借入日から30日間の無利息サービスがある商品です。

無利息キャッシングのサービスは、大手消費者金融カードローンでは採用されていますが、銀行カードローンで採用していることはごくわずかです。

金利も最低金利が年1.59%と非常に低いローンですので、利用しやすいカードローンのひとつといえます。

カードローン契約に伴う郵送物も送られてきませんので、家族に内緒でカードローンを契約することも可能です。

<PayPay銀行カードローンよくある質問より>

引用元:PayPay銀行カードローン公式サイト

【質問】申し込むと、カードローンに関する郵送物は自宅へ届きますか?

【回答】ご自宅への郵送物はございません。

PayPay銀行カードローンの特徴

| 即日融資 | 不可 |

| カードレス発行・郵送回避 | 可能 |

| アプリのみでの借入 (コンビニATMでのスマホ取引) | 不可 |

| 一般的な初回融資可能額 | 5万円~50万円 (申込者の返済能力や他社借入額による) |

| 貸出金利(実質年率) | 年1.59%~18.0% |

| 利用できる人の条件 | ・20歳以上70歳未満の人 ・仕事をしていて安定した収入があること ・paypay銀行に普通預金口座があること ・一定の審査基準を満たし、保証会社SMBCコンシューマーファイナンス(株)の保証が受けられること |

PayPay銀行カードローン公式サイト

https://www.paypay-bank.co.jp/cardloan/index.html

お金を借りる方法を全網羅!まとめ

今回ご紹介したように「お金を借りたい」ときは、消費者金融や銀行カードローン、または国の融資などでお金を借りることは可能です。

ただ、どんな借り方であっても「返済しなければいけない」点は忘れないようにしましょう。

お金を借りたい一心で「借りられるだけ借りる」といった言動は気をつけたいものです。

特に消費者金融など高い金利のカードローンで借りる場合は、「いくらまで借りられるか?」ではなく「いくらなら返済できるか」を考えて利用するようにしましょう。