カードローンでお金を借りるときに重視するべきこととして「適用金利の低さ」があげられます。

「金利」とは、借りたお金に対して発生する利息の割合のことです。

金利が低いと負担するべき利息が減少しますので、お得にお金が借りられます。

この記事で紹介・解説しているのは「金利が低い」もしくは「無利息期間がある」おすすめのカードローンです。

「できるだけ低金利のカードローンでお金を借りたい」「低金利でおすすめのカードローンを比較したい」という方向けに、いくつかのカードローンを詳しく紹介していきます。

記事の後半では低金利でお金を借りるためのコツについてもわかりやすくまとめましたので、ぜひ最後までご覧ください。

低金利のカードローンを探すための基礎知識(金利計算方法)

はじめに、低金利のカードローンを探すための基礎知識として、利息の計算方法をかんたんに解説していきます。

計算式は下記のとおりです。

「利息=借入元金×適用金利÷365日×借入日数」となります。

金利は一般的に年率で表示されます。

わかりやすく解説するために、100万円を金利10%で1年間借りたときのケースを例に計算式に当てはめてみましょう。

【利息=100万円(元金)×10%÷365日×365日=10万円】

実際には、毎月返済がすすみ元金は減っていくため利息はもっと低いですが、わかりやすいようにかんたんな例で解説しています。

利息はシミュレーションサイトなどから簡単に計算できますので、お金を借りるときは事前に利息を計算し、計画性のある返済ができるようにしておきましょう。

低金利のカードローンおすすめは無利息期間が長いこと

お得に借りるおすすめの方法は、無利息期間を設けているカードローンで借りることです。

どんなに低金利の商品よりも、無利息であることがいちばんお得な条件といえます。

無利息期間は、その名の通り一定期間中は利息が発生せず、返済は元金のみで済みます。

仮に適用金利が年18%のローン商品でも、無利息期間中に返済が完了すれば利息負担はありません。

無利息期間は各金融業者ごとに異なります。

無利息期間を設けていない業者もありますので、お得に借りたい場合は「無利息期間があるのか?」「期間はどれくらいか?」に注目して選んでみるのがおすすめです。

消費者金融の低金利カードローンランキング8選

ここからは。消費者金融おすすめの低金利カードローンを紹介していきます。

各社の特徴や金利、無利息期間の有無・期間の長さなど細かく解説します。

無利息期間については、銀行カードローンよりも消費者金融カードローンのほうが比較的取り扱い数が多いです。

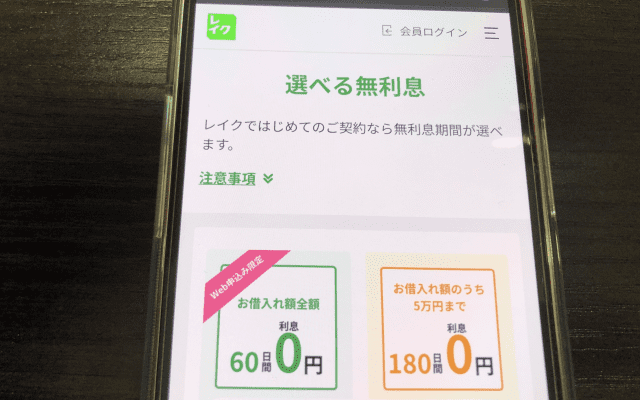

レイクは最長180日間の無利息で金利が0円

レイクではじめて契約する方は、最長180日間無利息でお金が借りられます。

180日間無利息で借入可能なのは5万円までとなっています。

申込方法はWeb、電話、自動契約機とさまざまです。

また、Web申込限定で「60日間の無利息キャッシング」も利用可能です。

60日間無利息で借入可能な限度額は200万円までで、200万円以上を借りる場合の無利息期間は30日間となります。

返済中で追加で借りた場合も、5万円までなら180日間、200万円までなら60日間無利息ですので非常にお得な借入れが可能です。

レイクの特徴

| 特徴 | ・5万円までの借入れなら180日間利息0円 ※はじめてレイクで契約する方限定 ・200万円までの借入れなら60日間利息0円 ※Web申込、はじめてレイクで契約する方限定 ・返済中の追加借入れでも上限額内であれば同条件で利息0円 24時間365日いつでも申込可能 |

| 貸付金利(実質年率) | 4.5%~18.0% |

| 審査回答までの所要時間 | 最短15秒 ※審査結果のお知らせ時間内に限る 通常時間帯:8:10〜21:50 毎月第3日曜日:8:10〜19:00 |

| 遅延損害金(年率) | 20.0% |

| 申込方法 | Web、電話、自動契約機 |

| 借入、返済方法 | ・借入:銀行振込、SBI新生銀行カードローンATM、スマホATM取引、提携ATM ・返済:Web返済サービス、SBI新生銀行カードローンATM、口座振替サービス、スマホATM取引、提携ATM、銀行振込 |

レイク無利息期間の注意点

レイク無利息期間の注意点は下記の5点です。

- 5万円まで180日間利息無料、Web申込限定で200万円まで60日間利息無料、30日間利息無料の併用はできない

- 無利息期間適用の対象者はレイクではじめて契約する方のみ

- 無利息期間の開始日は「契約日」です。「初回借入日」ではない

- 無利息期間終了後は通常金利が発生する

- 返済が遅れると残り期間に関わらず無利息期間が終了する。返済日の翌日以降は遅延損害金と通常金利が発生する

ルールを知らないと金利面で損をするケースもありますので、注意して借りるようにしましょう。

プロミスの上限金利は17.8%と大手ではもっとも低い

プロミスの上限金利は17.8%で、アコムやアイフルなどの他社大手と比較すると、もっとも低い金利が設定されています。

少しでも返済負担を減らしたい人は、プロミスを検討してみるといいでしょう。

また、プロミスのWeb申込は、融資実行まで最短25分とかなりスピーディーです。

プロミスの初回利用者なら、「メールアドレス登録」と「Web明細利用」をすることで30日間の無利息サービスを受けられます。

「急いで融資を受けたい」かつ「金利をお得にしたい」方にはおすすめのローン商品です。

申込方法は、Web、アプリ、電話、自動契約機、郵送とさまざまです。

とにかく早くお金を借りたいなら「Webかアプリ」、オペレータに聞きながら申込みたいなら「自動契約機」など、自分の都合に合わせ申込みやすくなっています。

プロミスのアプリローンなら、郵送は回避できますしカードも発行されないため、家族にバレずに利用できます。

申込みから借入れ、返済まですべてスマホ1台で完結し、利用残高や返済日もアプリで管理できるためとても便利です。

さらに、返済やアプリログインでVポイントが貯まりますので、よりお得にカードローンを利用したい方におすすめです。

プロミスの特徴

| 特徴 | ・Web完結なら最短即日で融資可能 ・本人確認もWebで完了できる ・カードレスで利用も可能 ・条件クリアで30日間利息無料 ※(はじめてプロミスと契約する方、メールアドレスを登録し、Web明細を利用する方) ・アプリローンなら契約から借入れ、返済までスマホ1台で完結 |

| 貸付金利(実質年率) | 4.5%~17.8% |

| 審査回答までの所要時間 | 最短25分で借入可能 |

| 遅延損害金(年率) | 20.0% |

| 申込方法 | Web、アプリ、電話、自動契約機、郵送 |

| 借入・返済方法 | ・借入:インターネット振込、スマホATM、コンビニ・提携ATM、プロミスATM ・返済:インターネット返済、口座振込、スマホATM、コンビニ・提携ATM、プロミスATM、銀行振込、店頭窓口 |

プロミスカードローン利用時の注意点

プロミスカードローンの注意点は下記の4点です。

- 18歳から利用できるが収入証明書類の提出が必要

- 申込時には本人確認書類が必要(運転免許証、マイナンバーカード、在留カードなど)

- 振込キャッシングを利用する場合は通帳に履歴が残る

- 最短25分審査でも審査の状況次第では長引く場合あり

とくに審査回答は人によっては翌日以降になるケースもあるため、急ぎでお金を借りたいときは注意が必要です。

アイフルは原則在籍確認なしでバレにくい

アイフルは原則在籍確認を実施しないので、家族や職場にバレにくいです。

在籍確認について、アイフルは以下のように回答しています。

引用元:【アイフル】よくあるご質問より

- 申込みの時に、自宅や勤務先(在籍確認)へ確認の電話がかかってくるのですか?

お申込みの際に自宅・勤務先へのご連絡は行っておりません。 在籍確認が必要な場合でも、お客様の同意をいただかない限り実施いたしません。

職場や家族にカードローンを利用することを知られたくない場合、原則在籍確認を実施しないアイフルがおすすめです。

カードローン審査の都合上在籍確認が必要になった場合でも、申込者の同意がなければ実施されません。

そのため、周囲にも借金がバレにくいカードローンといえます。

急いで融資を受けたい場合も、Web申込なら最短25分で融資可能です。

24時間365日申込受付をおこなっていますので、必要なときに便利に利用できます。

はじめてアイフルと契約する場合、無担保キャッシングローンを利用することで30日間利息が無料です。

アイフルの特徴

| 特徴 | ・原則在籍確認が実施されない ※在籍確認が必要な場合も申込者の同意のもと実施される。 ・最短25分で融資可能 ・Web申込可能 ※24時間365日受付対応(審査は土日祝含む9:00~21:00まで) ・契約日の翌日から30日間利息無料 ※はじめての契約で無担保キャッシングローンを利用する場合 |

| 貸付金利(実質年率) | 3.0%~18.0% |

| 審査回答までの所要時間 | 最短25分で融資可能 |

| 遅延損害金(年率) | 20.0% |

| 申込方法 | Web、電話、来店 |

| 借入・返済方法 | ・借入:アイフルATM、提携ATM、口座振込 ・返済:振込、アイフルATM、提携ATM、コンビニ、口座振替 |

アイフルで在籍確認の電話がかかってくるケースについてコールセンターに電話してみた

電話問い合わせで直接確認したところ「在籍確認の電話連絡が実施される場合については回答できない」とのことでした。

在籍確認が電話で実施される場合は、必ず事前に申込者へ連絡が入りますので、職場や家族にバレたくない方はアイフルから事前連絡がきたときに直接相談してみてください。

SMBCモビットは10秒仮審査で融資可能額が事前にわかる

SMBCモビットは10秒で仮審査可能ですので、融資可能額をすぐに把握できます。

「いくらまで借入可能なのか?」知りたい場合は、SMBCモビットの10秒仮審査の利用がおすすめです。

仮審査通過後にカードローンを申し込んだ場合、本審査がおこなわれます。

本審査は最短30分で完了しますので、急いで融資を受けたいときにも便利です。

申込方法は「カード申込」と「Web完結」の2通りがあります。

急ぎの場合や、郵送物・電話連絡なしで申込みたい場合はWeb完結がおすすめです。

SMBCモビットの特徴

| 特徴 | ・10秒仮審査で融資可能額を事前に把握できる ・Web完結申込なら即日融資可能 ・Web完結申込なら郵送物・電話連絡なし |

| 貸付金利(実質年率) | 3.0%〜18.0% |

| 審査回答までの所要時間 | 最短30分 ※21:00〜翌9:00は申込受付のみ |

| 遅延損害金(年率) | 20.0% |

| 申込方法 | カード申込み、Web完結申込 |

| 借入・返済方法 | ・借入:振込キャッシング、提携ATM、スマホATM取引 ・返済:提携ATM、口座振替、銀行振込、インターネット、ポイント、スマホATM取引 |

SMBCモビット10秒審査のデメリット

SMBCモビットの10秒仮審査は、他社の簡易審査と比較してより細かく審査されるので正確な情報を得やすいメリットがあります。

一方で、審査の記録が個人の信用情報に記録されるデメリットもあります。

短期間のうちに申込履歴が多く残ってしまうと、「申込ブラック」となり、他社の金融商品の審査をされるときにネガティブな情報として捉えられてしまいます。

安易に10秒審査を利用するのは控えたほうがいいでしょう。

アコムは無利息も利用できて楽天銀行に10秒振込可能!低金利で早く借りたい人におすすめ

アコムなら30日の無利息が利用できますし、振込先が楽天銀行なら受付から10秒ほどで入金されます。

振込で借りるときは、「インターネット」「スマホアプリ」「電話」から手続き可能です。

楽天銀行の受付時間は「0:10〜23:49」と、ほぼ24時間カバーしており、平日や土日祝問わず受付時間内であれば受付完了から10秒ほどで入金されます。

そのほかの主要銀行の受付時間と振込までの時間も下記にまとめていますので、参考にしてください。

申込みはスマホで完結できて最短30分で融資を受けられるので、お得に借りたい方や急いでいる方にもおすすめです。

三菱UFJ銀行、三井住友銀行、みずほ銀行、ゆうちょ銀行の振込実施時間

| 日時 | 受付時間 | 振込実施時間(目安) |

|---|---|---|

| 月曜日 | 0:10〜23:49 | 0:10〜8:59まで:当日9:30ごろ 9:00〜23:49まで:受付完了から1分程度 |

| 火曜日〜金曜日 | 0:10〜23:49 | 受付完了から1分程度 |

| 土日祝 | 0:10〜23:49 | 0:10〜8:59まで:当日9:30ごろ 9:00〜19:59まで:受付完了から1分程度 20:00〜23:49まで:翌日9:30ごろ |

アコムの特徴

| 特徴 | ・振込先が楽天銀行なら受付から10秒ほどで入金される ※メンテナンス時間を除く受付時間内の場合(0:10〜23:49) ・はじめて契約する場合、契約日の翌日から30日間利息無料 ・スマホのみで申込可能 ・申込みから最短30分で融資実行 |

| 貸付金利(実質年率) | 3.0%〜18.0% |

| 審査回答までの所要時間 | 最短30分で融資可能 |

| 遅延損害金(年率) | 20.0% |

| 申込方法 | Web、自動契約機、電話、郵送 |

| 借入・返済方法 | ・借入:口座振込、アコムATM、提携ATM ・返済:Web、アコムATM、提携ATM、振込、口座振替(自動引き落とし) |

アコム振込キャッシングのデメリット

振込キャッシングを利用する場合、通帳に記録が残る点に注意が必要です。

家族と通帳を共有している場合は、家族にカードローンの利用がバレる可能性が高いので注意しましょう。

対策としては、下記のような方法があります。

- 通帳を別にする

- アコムATMや提携ATMから直接借りる

郵送物は「電磁交付」を希望すると送られず、明細などもオンラインで確認可能です。

参考:アコム公式サイト「電磁交付とはどのようなサービスですか?」

在籍確認は原則おこなわれず、必要な場合は事前にアコムから連絡があるので安心です。

参考:アコム公式サイト「勤務先に在籍確認の電話がかかってきますか?」

ダイレクトワンは55日間無利息

スルガ銀行グループの「ダイレクトワン」をはじめて契約する場合、利息が55日間無料になります。

そのため、利息無料期間を長くしてお得にカードローンを利用したい方におすすめです。

ダイレクトワンの申込みは、店頭・Web・電話からおこなえて、店頭申込の場合は最短即日融資が可能です。

借入金額も1万円から可能なので、借り過ぎを防止できます。

上限額は300万円と、まとまった金額の融資も可能です。

借入残高が10万円以下の場合月々の返済は4,000円からとなっていますので、返済負担を抑えやすいのが特徴です。

スルガ銀行グループ 「ダイレクトワン」の特徴

| 特徴 | ・はじめて契約する場合55日間利息無料 ※初回借入日の翌日から数えて55日間 ・店頭窓口での申込みで最短即日借入可能 ・利用限度枠は1万円〜300万円と幅広い |

| 貸付金利(実質年率) | 4.9%〜18.0% |

| 審査回答までの所要時間 | 最短30分(店頭窓口申込) |

| 遅延損害金(年率) | 20.0% |

| 申込方法 | Web、店頭、電話 |

| 借入・返済方法 | ・借入:店頭窓口、提携ATM、口座振込(電話申込) ・返済:店頭窓口、提携ATM、口座振込 |

セントラルは30日間無利息でしかもバレずに借りられる

セントラルではじめて契約する場合、契約日の翌日から30日間利息無料でお金が借りられます。

申込方法は、Webや自動契約機、店頭などさまざまです。忙しい方や商品の説明をじっくり聞きたい方など、それぞれの都合に合わせて申し込めます。

なお、セントラルは契約書やカードをコンビニでも受け取れるため、自宅への郵送物を避けたい家族に内緒で借りたい人にもおすすめです。

セントラルの特徴

| 特徴 | ・はじめての契約で30日間利息無料 ※契約日の翌日から数えて30日間 ・平日14時までの手続き完了で即日融資可能 ・審査は申込者の都合に合わせて柔軟に対応可能 ・申込方法がさまざまで本人都合に合わせやすい ・利用可能枠は1万円〜300万円と幅広い |

| 貸付金利(実質年率) | 4.8%〜18.0% |

| 審査回答までの所要時間 | 平日14時までの申込みで最短即日 |

| 遅延損害金(年率) | 20.0% |

| 申込方法 | Web、自動契約機、店頭、郵送、コンビニ |

| 借入・返済方法 | ・借入:セントラルATM、セブン銀行ATM、口座振込 ・返済:セントラルATM、セブン銀行ATM、口座振込 |

セントラルは在籍確認の電話がかかってくるため要注意

セントラルのカードローン在籍確認について直接問い合わせたところ、原則電話で実施されるとのことでした。

ただし、勤務先の状況次第では別の方法に代替したり、電話連絡をする場合でも事前に申込者本人へ連絡があるそうです。

不安なことや日時指定などがあれば事前連絡のときに相談可能ですので、柔軟に対応してもらえます。

勤務先への連絡も個人名でかかってくるので、カードローンの利用はバレにくいでしょう。

ベルーナノーティスは14日間金利がかからない

ベルーナノーティスをはじめて契約する場合、借入日の翌日から14日間利息無料で借入れできます。

ベルーナノーティス最大の特徴は、完済後(前回の無利息キャッシング適用日から3ヶ月経過している場合)も14日間利息無料で借入できることです。

回数に制限はなく、決められた条件を満たしていれば何度でも無利息キャッシングを利用できるのでお得です。

申込方法は、Web・電話・郵送・FAXとさまざまで、Web申込なら24時間365日受け付けています。

審査は最短30分で完了し、最短24時間以内に融資可能です。

急ぎの方や、金利をお得にしたい方などにおすすめです。

ベルーナノーティスの特徴

| 特徴 | ・はじめての契約で14日間利息無料 ・完済後から3ヶ月経過していれば何度でも14日間利息無料 ・最短24時間以内で融資可能 |

| 貸付金利(実質年率) | 4.5%〜18.0% |

| 審査回答までの所要時間 | 最短30分 |

| 遅延損害金(年率) | 20.0% |

| 申込方法 | Web、電話、郵送、FAX |

| 借入・返済方法 | ・借入:提携ATM、口座振込(Web・電話申込)、Web ・返済:銀行引落、郵便引落、銀行振込 |

ベルーナノーティスの配偶者貸付は夫の同意書が必要なためバレたくない主婦は要注意

ベルーナノーティスには「配偶者貸付」で利用できるローンがあります。

ただし配偶者貸付は夫の同意書が必要です。

アコムやプロミスなどの大手消費者金融は専業主婦の利用はできませんが、ベルーナノーティスなら配偶者貸付で専業主婦もお金が借りられます。

配偶者貸付の同意書は夫が記入しなければいけないため、「誰にもバレずに借りたい」と思っている人は事前に家族内で相談しておくといいでしょう。

低金利の銀行カードローンランキング7選

ここからはおすすめの銀行カードローンについても解説していきます。

まとまった資金を借りて長期で返済したい方には、銀行カードローンがおすすめです。

銀行カードローンは、消費者金融カードローンと比較して金利が低い特徴があります。

利用可能額も高く、まとまった資金を用意しやすいです。

一方、「審査時間が長い」「審査が比較的厳しい」などのデメリットがあります。

下記でおすすめの銀行カードローンの基本情報や特徴についてわかりやすく解説していますので、ぜひ参考にしてください。

paypay銀行カードローンには銀行カードローンには珍しい無利息期間がある

PayPay銀行カードローンをはじめて契約する場合なら、初回借入日から数えて30日間は利息がかかりません。

無利息期間を設けている銀行カードローンは珍しく、借入金額が高いほど利息負担を抑えやすくなるので「とにかく低金利で借りたい」と考える人におすすめです。

配偶者に安定した収入があれば、主婦(夫)の方でも申込可能です。

借入残高が「3万円以下」の場合、毎月の返済金額は1,000円からと返済負担も軽いです。

適用金利は「年1.59%〜18.0%」です。

ただし、100万円未満で借りる場合は「年18.0%」の金利がかかりますので、消費者金融カードローンの金利と差はないといえます。

借入金額が高くなるほど金利の影響は大きくなりますので、まとまった資金を用意したい方にはPayPay銀行カードローンがおすすめです。

PayPay銀行カードローンの特徴

| 特徴 | ・はじめての契約で30日間利息無料 ・主婦(夫)の方でも申込可能 ※配偶者に安定した収入がある場合 ・毎月の返済額は1,000円から ・申込みから借入れまでスマホひとつで完結 |

| 貸付金利(実質年率) | 1.59%〜18.0% |

| 審査回答までの所要時間 | 最短翌営業日以降 |

| 遅延損害金(年率) | 20.0% |

| 申込方法 | Web、ローンアプリ ※PayPay銀行の口座開設が必須 |

| 借入・返済方法 | ・借入:スマホアプリ、ホームページ、ATM、自動融資、振込時自動借入 ・返済:自動引落 ※返済日は自分で設定可能、約定返済日以外の追加返済可能 |

じぶん銀行カードローン借り換えコースなら上限金利が12.5%

リボ払いを利用していて返済負担が大きいと感じている方には、じぶん銀行カードローンの「借り換えコース」が金利が低くおすすめです。

一般的に、リボ払いの金利は実質年率15.0%と高めに設定されています。

じぶん銀行の借り換えコースなら、上限金利が年12.5%ですので金利負担を抑えやすいです。

「au ID」を持っていれば最大年0.5%の金利優遇を受けられます。

借り換えを面倒に感じる方も多いと思いますが、じぶん銀行カードローンは申込みから借入れまでスマホひとつで完結可能です。

じぶん銀行の口座開設も不要ですので、気軽に申し込めます。

借り換えコースが適用されるには下記3つの条件をクリアする必要がありますので、利用を検討する方は確認してください。

- 判定日時点において、au ID登録が有効になっていること

- 借り換えを希望し、審査結果が限度額100万円以上になること

- じぶん銀行カードローンで他社の借入金を返済すること

じぶん銀行カードローンの特徴

| 特徴 | ・借り換えコースの金利上限が12.5%と低水準 ・au IDを持っていると最大年0.5%の金利優遇を受けられる ・申込みから借入れまでスマホひとつで完結できる ・期日指定返済なら返済日を選択できる |

| 貸付金利(実質年率) | 0.98%〜12.5% |

| 審査回答までの所要時間 | 最短翌営業日以降 |

| 遅延損害金(年率) | 17.46%〜19.94% |

| 申込方法 | Web |

| 借入・返済方法 | ・借入:提携ATM、振込 ・返済:約定返済、随時返済 |

みずほ銀行カードローンなら年率14%で借りられて10秒診断が魅力

みずほ銀行カードローンは、事前に借入可能か10秒で診断できます。

年齢、年収、他社の借入状況の3つを入力するだけで診断できますので、手軽に利用可能です。

申込みは24時間365日PCまたはスマホからおこなえます。

適用金利は「年2.0%〜14.0%」と低水準です。

ちなみに、みずほ銀行の住宅ローンを利用している場合なら、年0.5%の金利優遇が受けられるのでさらにお得になります。

借入残高が20万円以下の場合、毎月の返済額は2,000円から設定可能ですので、毎月の返済をおさえたユーザーにもおすすめです。

返済方法は、決められた日に返済する約定返済と、好きなタイミングで返済できる任意返済があります。

余裕のある月に多く返しておくことで、発生する金利を減らすことも可能です。

みずほ銀行カードローンの特徴

| 特徴 | ・事前の借入診断が10秒でできる ・申込みはWebからいつでもおこなえる ・金利が低水準で、金利優遇措置もある ・返済下限額は2,000円からで負担を抑えやすい ・約定返済以外に好きなタイミングで追加返済可能 |

| 貸付金利(実質年率) | 2.0%〜14.0% ※みずほ銀行の住宅ローンを利用している場合年0.5%優遇 |

| 審査回答までの所要時間 | 最短翌営業日以降 |

| 遅延損害金(年率) | 19.9% |

| 申込方法 | Web、郵送、電話、店頭 ※みずほ銀行の口座開設が必須(申込時におこなえます) |

| 借入・返済方法 | ・借入:みずほ銀行ATM、提携ATM、みずほダイレクト(Web) ・返済:約定返済、任意返済 |

りそな銀行カードローンはアプリが便利

りそな銀行カードローンはスマホアプリの利用がおすすめです。

申込みは24時間365日いつでも可能で、申込みから借入れまでWebまたはアプリで完結できます。

口座残高や、借入残高の確認、繰り上げ返済もアプリひとつでおこなえます。

借入可能か10秒の事前審査もありますので、気軽に申込みやすいです。

なお、りそな銀行カードローンで1ヶ月中の平均借入残高が10万円以上あると、「りそなクラブポイント」が貯まります。

貯めたポイントは他社ポイントに交換したり、キャッシュバックにも利用可能です。

金利は「年3.5%〜13.5%」と低水準で、利用限度額ごとに金利が決められます。

りそな銀行カードローンの特徴

| 特徴 | ・カードローンや口座の管理をアプリでおこなえる ・借入可能か10秒事前審査ができる ・平均借入残高に応じてりそなクラブポイントが貯まる ・りそな銀行の住宅ローンを利用している場合、適用金利から年0.5%引き下げられる |

| 貸付金利(実質年率) | 3.5%〜13.5% ※住宅ローンを利用している方はさらに0.5%引き下げ |

| 審査回答までの所要時間 | 最短翌営業日以降 |

| 遅延損害金(年率) | 14.0% |

| 申込方法 | Web ※契約時にりそな銀行口座の開設が必須 |

| 借入・返済方法 | ・借入:ATM、自動融資 ・返済:約定返済、繰り上げ返済 |

楽天銀行カードローン(スーパーローン)なら楽天会員限定の審査優遇がある

楽天会員の方が楽天銀行のカードローンを申し込む場合、楽天会員の審査優遇を受けらます。

会員ランクに応じた審査優遇を受けられますので、ランクが高いほど審査に通る可能性が高くなります。

審査に不安がある方でも、楽天会員であれば気軽に申込みが可能です。

楽天銀行カードローンの金利は「年1.9%〜14.5%」と低水準ですので、消費者金融から借り換えるのも上手な利用方法のひとつといえます。

月々の返済額は最小2,000円からですので、負担を抑えやすく余裕のある月には追加返済も可能です。

手続もWebで完結できるので、外出先からでも簡単に申込みたいユーザーにおすすめです。

楽天銀行カードローンの特徴

| 特徴 | ・楽天会員は会員ランクに応じた審査優遇がある ・金利が「年1.9%〜14.5%」と低水準 ・月々の返済額は2,000円から ※借入残高が10万円以下の場合 ・余裕のある月には追加で返済できる ・申込みはWebで完結可能 |

| 貸付金利(実質年率) | 1.9%〜14.5% |

| 審査回答までの所要時間 | 最短翌営業日以降 |

| 遅延損害金(年率) | 19.9% |

| 申込方法 | Web |

| 借入・返済方法 | ・借入:会員専用サイト(PC・スマホ)、電話、提携ATM ・返済:約定返済(1日・12日・20日・27日から選択可能)、随時返済 |

セブン銀行カードローンの金利は年率15%で借入れまでがスピーディー

セブン銀行カードローンは15%の低金利で、アプリからの申込みで最短翌営業日に借入可能です。

スマホアプリの「myセブン銀行」なら、申込みから契約まですべて完結できます。

借入れは、セブン銀行ATMもしくはダイレクトバンキングからおこなえます。

全国のセブン銀行ATMなら原則24時間借入れでき、手数料は曜日・時間問わず無料です。

ただし、ダイレクトバンキングはセブン銀行口座に振り込まれ、引き出すときに一定の手数料がかかる場合があります。

借入額はセブン銀行ATMなら1,000円以上1,000円単位、ダイレクトバンキングは1円以上1円単位となっていますので、必要な分だけの借入れも可能です。

返済は、約定返済が基本ですが、余裕のある月には随時返済もおこなえます。

随時返済は、全国のセブン銀行ATMもしくはダイレクトバンキングから原則24時間365日いつでも返済可能です。

セブン銀行カードローンの特徴

| 特徴 | ・最短翌営業日に借入可能 ・全国のセブン銀行ATMで24時間365日借入可能 ※手数料は曜日 ・時間問わず無料 ・最小借入可能額は1円から ※セブン銀行ATMから借りる場合は1,000円からも可能 ・約定返済以外にも随時返済ができる |

| 貸付金利(実質年率) | 12.0%〜15.0% |

| 審査回答までの所要時間 | 最短翌営業日以降 |

| 遅延損害金(年率) | 元加方式(発生した利息にも金利がかかる) |

| 申込方法 | アプリ、Web ※セブン銀行口座の開設が必須 |

| 借入・返済方法 | ・借入:セブン銀行ATM、ダイレクトバンキング ・返済:約定返済、随時返済 ※随時返済はセブン銀行ATM、ダイレクトバンキングから原則24時間365日返済可能 |

イオン銀行カードローンなら各種料金が無料で利用できる

イオン銀行カードローンは入会金や年会費はもちろん、イオン銀行ATM・提携コンビニATMを手数料無料で利用できるのが特徴です。

提携コンビニATMはイーネット、ローソンATMも利用できますので、外出先で手軽に借りたり返済できたりする点もメリットのひとつといえます。

また、借入可能枠内であれば何度でも手数料無料で借入可能ですので、追加で借りるときにも余計な費用をかける必要がありません。

毎月の返済額は、前月末の借入残高が3万円以下の場合1,000円から可能ですので、返済コストを抑えやすいといえます。

返済方法もATM返済や他銀行口座引き落とし、イオン銀行口座引き落としと選択の幅が広く、自分の都合に合わせた返済が可能です。

イオン銀行の普通口座を持っている場合は、ローンカードが届く前に1度だけ振込キャッシングが利用できます。

ただし、ローンカードが届くまでには審査完了後5日程度必要ですので、急いでいる人は注意したほうがいいでしょう。

イオン銀行カードローンの金利は「年3.8%〜13.8%」と低水準となっています。

イオン銀行カードローンの特徴

| 特徴 | ・入会金、年会費無料 ・イオン銀行ATM、提携コンビニATMの利用手数料が無料 ・借入れ、返済は1,000円から可能 ・返済方法の選択肢が多い ・イオン銀行普通口座を持っている場合、ローンカードが届く前に借入可能 |

| 貸付金利(実質年率) | 3.8%〜13.8% |

| 審査回答までの所要時間 | 最短翌営業日以降 |

| 遅延損害金(年率) | 14.5% |

| 申込方法 | Web |

| 借入・返済方法 | ・借入:イオン銀行ATM、提携コンビニATM、提携金融機関ATM、インターネットバンキング ・返済:ATM返済、他銀行口座引き落とし、イオン銀行口座引き落とし ※約定期間は毎月1日〜20日 |

カードローンを低金利で利用する6つのコツ

ここからはカードローンを低金利で利用する6つのコツについて解説していきます。

金利は、高額を借りたり借入期間が長くなったりするほど負担が大きくなります。

まとまったお金を借りる方や、長期の借入れを検討している方は、ぜひ低金利で利用するコツを参考にしてください。

100万円超えの限度額で借りる

利息を節約したいなら、100万円以上の限度額で借りるのがおすすめです。

利息制限法によって、限度額が高くなるほど適用できる利率が引き下げられます。

100万円以上の限度額に適用できる金利は15.0%ですので、低金利で借りたいなら限度額の増額を希望するようにしましょう。

利息制限法で決められた金利は下記の通りです。

利用限度額(契約極度額)別の適用金利

◯元本の金額が10万円未満のときの上限金利 → 年20%

◯元本の金額が10万円以上から100万円未満のとき上限金利 → 年18%

◯元本の金額が100万円以上のときの上限金利 → 年15%

引用元:日本賃金協会 上限金利について

楽天銀行カードローンの金利を例にすると、10万円から100万円未満の限度額の場合「年14.5%」の金利が発生します。

100万円から200万円で借りる場合は「8.6%〜14.5%」の金利が適用されますので、低金利で借りられる可能性が高いです。(※2021年12月28日現在)

限度額を増やす方法は、最初から高い限度額で申し込むか、既にカードローンを利用している場合は増額の申込みをするかの2通りがあります。

最初から高い限度額で申し込む場合、収入の高さや他社の借入状況、個人の信用情報などが大きく影響します。

増額で申し込む場合は、他社の借入状況や利用中のカードローンの返済に遅延がないかといったことが審査に通るための重要な要素です。

特に、消費者金融カードローンは借入総額が年収の3分の1までになるよう制限される「総量規制」があります。

限度額を高くするには他社ローンを返済する、おまとめローンを利用するなどの方法があります。

ちなみに銀行カードローンの場合総量規制の適用はありませんが、各金融機関は総量規制にそって「融資額は年収の三分の一まで」としている可能性が高いです。

自分の収入状況や返済状況、他社からの借入状況などを考慮して申し込むことをおすすめします。

信用情報に問題がない場合なら、銀行カードローンで他社の借入れもまとめてしまうことで、より低金利で借りることも可能です。

無利息期間を最大活用する

無利息期間とは、各金融機関の設けた一定期間内は利息がかからないサービスのことです。

一般的に消費者金融カードローンは無利息期間を設けていることが多いです。

無利息期間を最大活用することで金利を節約できます。

ほとんどの大手消費者金融は30日間の無利息キャッシングが利用できますので、1カ月ごとに合計5社に借り換えていけば、最大4社・4ヵ月間無利息で借りる方法もあります。

(無利息期間がある大手消費者金融=プロミス、アコム、アイフル、レイク)

ただし、無利息サービスははじめての契約に限る場合がほとんどですので、利用条件はよく確認してから申込みましょう。

カードローンを長期間堅実に利用して増額してもらう

カードローンを堅実に利用することで、増額の案内が届く場合があります。

カードローンの利用でいちばん大切なことは「返済を遅らせないこと」です。

借入金額は少なくてもよいので、堅実にカードローンを利用し続けることで増額できる可能性が高くなります。

キャンペーン中に申し込む

無利息キャンペーンや金利半額キャンペーンを期間限定で設ける金融業者もあります。

申込先金融機関の住宅ローンを利用している場合に金利優遇を受けられることもありますので、各種キャンペーンは申込前によく確認しておくようにしましょう。

お得にカードローンを利用するには、金利キャンペーンだけでなく各種ポイント付与サービスを利用するのもおすすめです。

VポイントやTポイントのサービスを利用する

プロミスやSMBCモビット、楽天銀行などはポイントサービスを利用して実質的な金利を節約できます。

ほとんどのポイントサービスでは1ポイント1円で利用でき、貯まったポイントは返済にも使えます。

ポイントサービスを選ぶときは「ポイントは貯まりやすいか?」「普段の買い物にも利用できるポイントか?」などを考慮して、自分にとって使い勝手の良いサービスを利用するようにしましょう。

おまとめローンや借り換えローンに申し込む

おまとめローンとは、複数の借入れをひとつにまとめるローンのことです。

借り換えローンとは、新たにカードローンを契約し、すでに利用しているローンを返済する融資のことをいいます。

おまとめローンや借り換えローンは、金利を引き下げる有効的な方法です。

たとえば今回ご紹介したじぶん銀行カードローン借り換えコースなら、下記のような借り換えも可能です。

- アコム…金利18%で50万円を借入中

- プロミス…金利17.8%で50万円を借入中

- じぶん銀行カードローンに100万円を借り換え…金利12.5%で一本化しアコムとプロミスを完済

借り換えローンは、高い限度額で複数の借入れを一本化することで低金利で借りられるのが特徴です。

借り換え限定で金利を引き下げる金融業者もありますので、借り換えに強い金融業者を探してみることがおすすめです。

低金利のカードローンを探す人によくある質問

ここからは、低金利のカードローンを探している場合のよくある質問について詳しく解説していきます。

適用される金利の仕組みや、遅延損害金などについて詳しくも解説していますので、気になるかたはぜひ参考にしてみてください。

カードローンの初回契約時に下限金利の適用は無理ですか?

初回契約時に下限金利が適用されることは、ほぼありません。

下限金利を適用してもらうには、利用中のカードローンの最高限度額で借りる必要があります。

利用上限額が300万円の消費者金融カードローンを例に解説していきます。

この消費者金融カードローンで300万円を借りるためには、総量規制を考慮すると、少なくとも900万円の年収が必要です。(総量規制では年収の三分の一までしか借りられないため)

したがって、年収が200万円や300万円程度だと、借りられたとしても50万円~100万円程度で、金利も12~15%になるケースがほとんどです。

銀行カードローンを利用する場合、総量規制は適用されませんが、銀行独自で貸し付け上限を設けているため最高限度額で借りられるケースはほぼありません。

また、限度額を上げてもらうには長年の返済実績が必要で、金融業者から信用を得る必要があります。

他社借入れがなく年収500万円以上あるのに増額も金利ダウンもできません。理由を教えてください

各金融業者は法律に違反しない限り自由に貸し付け額や金利を設定できます。

消費者金融カードローンで借りる場合、総量規制を考慮すると500万円の年収で借りられる金額は約160万円です。

ただし、これは総量規制のルールのみを考慮した場合に限ります。

カードローンを利用するときは、年収だけでなく勤続年数や勤務先の規模、過去の金融取引履歴などあらゆる個人の信用情報が審査されます。

利息制限法に違反しない限り、各金融業者は金利を自由に設定可能です。

増額や金利引き下げをしてもらうおすすめの方法は、堅実に返済をおこない信用を高めることです。

長期間信用を積み重ねることで、金融業者側から増額の案内が来ることもあります。

遅延損害金ってなんですか?

遅延損害金とは、返済者が返済を遅らせてしまい金融業者に損害を与えたときに支払う金利のことです。

カードローンを利用していて返済に遅れると、遅延損害金が発生します。

ただし、通常の貸付金利と遅延損害金は別のものですので同時に発生することはありません。

毎月20日に返済する場合を例に解説します。

20日までにかかるのは「通常の貸付金利」、期日までに返済できずに20日以降に発生するのが「遅延損害金」ということです。

一般的に遅延損害金は通常金利よりも高く設定されているため、返済が遅れるほど負担する金額が大きくなり注意が必要です。

遅延損害金の金利が通常金利と同じ場合もありますが、その場合は発生した利息にも金利がかけられる元加方式を採用していることが多いです。

いずれにしても、返済は期日までにおこなうことをおすすめします。

低金利のカードローンのデメリットと注意点

低金利でカードローンを利用することは、返済負担を抑えやすいなどのメリットがあることを解説してきました。

一方で、低金利のローンは「審査が厳しい」「必要書類が多い」などのデメリットもあります。

ここからは、低金利のカードローンを利用するデメリットについても詳しく解説していきます。

あわせて低金利と偽る違法な金融業者についても解説していますので、これからカードローンを利用する方は注意点も含めてぜひ参考にしてください。

低金利のカードローンは審査が厳しめ

カードローンでお金を貸す場合、多くの金融業者は金利で収益を出します。

低金利で貸し付けをすることは大きなリスクがともなうのです。

高金利で貸し付けている場合は、途中で貸し倒れされても、ある程度金利でカバーできます。

しかし、低金利の貸し付けの場合は貸し倒れリスクが高金利の貸し付けより大きくなりますので、厳しい審査がおこなわれるのが一般的です。

低金利でも無利息期間がないケースもある

どれだけ低金利のカードローンであっても、無利息カードローンのほうがお得に利用できます。

消費者金融カードローンは、はじめて契約する人を対象に1ヶ月程度の無利息期間を設けていることが多いです。

少額の借入れや、短期間での返済計画が立てられる場合は、無利息期間が設けられているカードローンを利用することをおすすめします。

ただし、無利息期間終了後は通常の金利が発生することや、まとまった金額は借りられない点は注意しましょう。

長期返済を計画していたり、まとまった金額を借りたりしたいなら低金利のカードローンがおすすめです。

低金利の目的ローンは必要書類が多め

目的ローンは、医療費やリフォームなど特定の目的のために利用できるローンのことで、金利が低めに設定されているのが特徴です。

使用用途が限られているといったデメリットがありますが、明確な目的がある場合は低金利で借りられるためお得になります。

ただし、必要書類が通常のカードローンと比較して多いです。

下記の表でプロミスの目的ローンについてまとめていますので、気になるかたは参考にしてみてください。

プロミスの目的ローンについて

| 融資可能額 | 1〜300万円 |

| 貸付金利(実質年率) | 6.3%〜16.5% ※はじめての契約の場合 |

| 使用用途 | 生計費(個人事業主の場合、生計費および事業費に利用可能) |

| 必要書類 | ・本人確認書類(運転免許証、マイナンバーカードなど) ・銀行届出印 ・収入証明書類(源泉徴収票、確定申告書など) ※借入希望額が50万円を超える場合、他社との合計借入総額が100万円以上になる場合、申込時の年齢が19歳以下の場合 |

低金利と偽って融資する違法業者に注意

違法な金融業者のなかには「低金利で融資」「極甘審査」など、お金に困っている人にとって耳ざわりのよい広告を表示している場合もあります。

低金利でカードローンを利用する場合、厳しい審査に通過する必要があることは、すでに解説している通りです。

実際に利用してみたら「実は広告で表示されていたのは月利や日利で高額な利息を請求された!」といったこともよくある話です。

金融庁も、違法業者にだまされないよう注意喚起をおこなっています。

違法な業者の手口

○「低金利で融資」「他店で断られた方でもOK」「らくらく・簡単」「即日融資」など利用者の心理をついて誘い込んできます。特に、自己破産者や返済に困っている多重債務者をターゲットに勧誘してきます。

○違法な業者は、主に電話、チラシ、ダイレクトメールで勧誘してきます。特に、首都圏の違法な金融業者が地方の利用者に対して借入れを勧誘しており、地方においても違法な高金利・厳しい取立ての被害が多発しています。

引用元:金融庁公式サイト 違法な金融業者にご注意!

低金利カードローンランキング【2023年】まとめ

少額で短期間の返済計画が立てられる場合は、無利息期間があるカードローンがおすすめです。

まとまった金額を長期で返済する場合は、低金利の銀行カードローンがおすすめです。

また、カードローンの適用金利を引き下げるには、利用上限額を増額させることが有効的といえます。

限度額を増枠してもらうには、無理のない返済計画を立て、返済期日は必ず守るようにしましょう。

カードローンを利用するときには、金額や金利に関係なく、とにかく堅実な利用を心がけることが大切です。